เทคนิคการเทรดระยะสั้นฉบับสมบูรณ์: สุดยอดเคล็ดลับจากผู้เชี่ยวชาญเพื่อพิชิตตลาด

ในโลกของการลงทุนที่ผันผวนและเปลี่ยนแปลงอย่างรวดเร็ว การเทรดระยะสั้น (Short-term Trading) ได้รับความนิยมอย่างแพร่หลายจากนักลงทุนที่ต้องการสร้างผลกำไรในกรอบเวลาที่กระชับ บทความนี้จะเจาะลึกถึงแก่นแท้ของเทคนิคการเทรดระยะสั้น โดยรวบรวมเคล็ดลับและแนวทางปฏิบัติจากผู้เชี่ยวชาญ เพื่อให้คุณสามารถยกระดับความสามารถในการเทรดและเพิ่มโอกาสในการทำกำไรได้อย่างยั่งยืน การเรียนรู้จากผู้มีประสบการณ์ไม่เพียงแต่ช่วยให้คุณหลีกเลี่ยงข้อผิดพลาดทั่วไป แต่ยังมอบมุมมองเชิงลึกที่จำเป็นสำหรับการตัดสินใจอย่างมีประสิทธิภาพในตลาดที่ท้าทาย

เข้าใจแก่นแท้ของการเทรดระยะสั้น

ก่อนที่เราจะดำดิ่งสู่เคล็ดลับเฉพาะทาง สิ่งสำคัญคือการทำความเข้าใจพื้นฐานของการเทรดระยะสั้นอย่างถ่องแท้ เพื่อให้คุณมีมุมมองที่ถูกต้องและเตรียมพร้อมรับมือกับความท้าทายที่อาจเกิดขึ้น

การเทรดระยะสั้นคืออะไร?

การเทรดระยะสั้น (Short-term Trading) คือกลยุทธ์การซื้อขายสินทรัพย์ทางการเงิน เช่น หุ้น, ฟอเร็กซ์, หรือคริปโตเคอร์เรนซี โดยมีเป้าหมายในการทำกำไรจากความผันผวนของราคาในกรอบเวลาที่สั้นมาก ตั้งแต่ไม่กี่นาทีไปจนถึงไม่กี่ชั่วโมง หรือไม่เกินหนึ่งวันทำการซื้อขาย โดยทั่วไปแล้ว เทรดเดอร์ระยะสั้นจะเปิดและปิดสถานะการเทรดภายในวันเดียวกัน (Day Trading) หรือภายในช่วงเวลาสั้นๆ (Scalping) เพื่อหลีกเลี่ยงความเสี่ยงจากการเปลี่ยนแปลงของตลาดในช่วงข้ามคืน

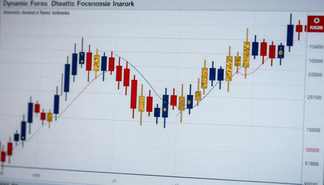

- Timeframe: เทรดเดอร์ระยะสั้นมักจะใช้กราฟในกรอบเวลาที่เล็ก เช่น 1 นาที (M1), 5 นาที (M5), 15 นาที (M15) หรือ 30 นาที (M30) ในการวิเคราะห์และตัดสินใจ

- เป้าหมาย: สร้างผลกำไรจาก “การเคลื่อนไหวของราคา” ที่เล็กน้อยแต่เกิดขึ้นบ่อยครั้ง โดยอาศัยปริมาณการเทรดที่สูง

- ลักษณะ: ต้องอาศัยการตัดสินใจที่รวดเร็ว, การวิเคราะห์ทางเทคนิคเป็นหลัก, และการเฝ้าติดตามตลาดอย่างใกล้ชิด

ข้อดีและข้อเสียของการเทรดระยะสั้น

การเทรดระยะสั้นมีทั้งข้อดีและข้อเสียที่นักลงทุนควรพิจารณาอย่างรอบคอบ

ข้อดี:

- โอกาสทำกำไรสูงในเวลาอันสั้น: หากมีกลยุทธ์ที่ดีและแม่นยำ สามารถสร้างผลตอบแทนได้รวดเร็ว

- ลดความเสี่ยงจากข่าวสารข้ามคืน: การปิดสถานะภายในวันช่วยลดผลกระทบจากเหตุการณ์สำคัญที่เกิดขึ้นนอกเวลาทำการ

- ใช้เงินทุนหมุนเวียนได้เร็ว: สามารถนำกำไรหรือเงินทุนไปใช้ในการเทรดครั้งต่อไปได้ทันที

- ความตื่นเต้นและความท้าทาย: สำหรับบางคน การเทรดระยะสั้นมีความตื่นเต้นและมอบความท้าทายในการตัดสินใจ

ข้อเสีย:

- ความเสี่ยงสูง: ความผันผวนที่รวดเร็วสามารถนำไปสู่การขาดทุนอย่างรวดเร็วได้เช่นกัน

- ต้องใช้เวลาและสมาธิสูง: จำเป็นต้องเฝ้าหน้าจอและติดตามตลาดตลอดเวลา

- ค่าคอมมิชชั่น/สเปรดสูง: การเทรดบ่อยครั้งทำให้มีค่าใช้จ่ายในการเทรดสะสมสูงขึ้น

- แรงกดดันทางจิตวิทยา: การตัดสินใจภายใต้เวลาที่จำกัดและความผันผวนสูงสร้างความเครียดได้มาก

- เรียนรู้เพิ่มเติม: เทคนิคการเทรดระยะสั้น 5 เทคนิคที่คุณต้องรู้

ใครเหมาะกับการเทรดระยะสั้น?

การเทรดระยะสั้นเหมาะสำหรับบุคคลที่มีคุณสมบัติและลักษณะเฉพาะดังต่อไปนี้:

- มีวินัยสูง: สามารถปฏิบัติตามแผนการเทรดได้อย่างเคร่งครัด

- มีความรู้และประสบการณ์: เข้าใจการวิเคราะห์ทางเทคนิคและกลไกตลาดเป็นอย่างดี

- จัดการอารมณ์ได้ดี: ไม่ปล่อยให้อารมณ์ความรู้สึกเข้าครอบงำการตัดสินใจ

- มีเวลาเฝ้าติดตามตลาด: สามารถอุทิศเวลาส่วนใหญ่ในการวิเคราะห์และเทรด

- ยอมรับความเสี่ยงได้สูง: เข้าใจและยอมรับความเสี่ยงที่มาพร้อมกับผลตอบแทนที่สูง

วินัยคือหัวใจ: เสาหลักสู่ความสำเร็จ

ในบรรดาเคล็ดลับทั้งหมดจากผู้เชี่ยวชาญ “วินัย” ถูกยกให้เป็นหัวใจสำคัญที่สุดของการเทรดระยะสั้น ไม่ว่าคุณจะมีกลยุทธ์ที่ยอดเยี่ยมเพียงใด หากขาดวินัย ความสำเร็จก็แทบจะเป็นไปไม่ได้เลย

ทำไมวินัยจึงสำคัญอย่างยิ่งในการเทรดระยะสั้น?

วินัยในการเทรดเป็นรากฐานที่สำคัญ เพราะช่วยให้คุณทำตามแผนที่วางไว้และป้องกันการตัดสินใจที่เกิดจากอารมณ์ ซึ่งเป็นศัตรูตัวฉกาจของนักเทรด โดยเฉพาะอย่างยิ่งในการเทรดระยะสั้นที่ทุกการตัดสินใจต้องรวดเร็วและแม่นยำ

- ป้องกันการตัดสินใจด้วยอารมณ์: ความกลัวและความโลภเป็นอารมณ์หลักที่ทำให้นักเทรดตัดสินใจผิดพลาด การมีวินัยจะช่วยให้คุณยึดมั่นในระบบที่สร้างไว้ ไม่ซื้อตามความโลภเมื่อเห็นราคาวิ่งขึ้นอย่างรวดเร็ว หรือไม่ขายทิ้งด้วยความตื่นตระหนกเมื่อราคาปรับตัวลงเล็กน้อย

- ยึดมั่นในแผนการเทรด: แผนการเทรดที่ชัดเจนจะบอกคุณถึงจุดเข้า, จุดออก, Stop Loss, และ Take Profit การมีวินัยคือการปฏิบัติตามแผนเหล่านี้อย่างเคร่งครัด ไม่เปลี่ยนแปลงแผนกลางคัน หรือเปิดสถานะนอกแผนเพียงเพราะ “คิดว่า” จะได้กำไร

- สร้างความสม่ำเสมอ: ความสำเร็จในการเทรดระยะสั้นไม่ได้มาจากกำไรก้อนใหญ่เพียงครั้งเดียว แต่มาจากการทำกำไรเล็กๆ น้อยๆ อย่างสม่ำเสมอ การมีวินัยช่วยให้คุณทำซ้ำขั้นตอนที่ถูกต้องได้ในระยะยาว

- รักษาเงินทุน: วินัยเป็นกุญแจสำคัญในการรักษากฎการบริหารความเสี่ยง เมื่อกำหนด Stop Loss แล้ว การมีวินัยคือการยอมรับการขาดทุนเล็กน้อยเมื่อถึงจุดนั้น เพื่อป้องกันการขาดทุนที่ใหญ่ขึ้น อ่านเพิ่มเติม: วินัยในการเทรด กุญแจสู่ความสำเร็จระยะยาว

การสร้างและรักษาวินัยในการเทรด

การสร้างวินัยไม่ใช่เรื่องง่าย แต่สามารถฝึกฝนได้ด้วยแนวทางดังนี้:

- สร้างแผนการเทรดที่ชัดเจน: กำหนดกลยุทธ์, กฎการเข้า/ออก, การบริหารความเสี่ยง และเขียนออกมาเป็นลายลักษณ์อักษร

- ฝึกฝนในบัญชี Demo: ก่อนที่จะใช้เงินจริง ใช้บัญชีทดลองเพื่อฝึกฝนการปฏิบัติตามแผนจนเป็นนิสัย ทำไมมือใหม่ควรเริ่มต้นด้วยบัญชี Demo

- บันทึกการเทรด: การบันทึกทุกการเทรดช่วยให้คุณเห็นรูปแบบพฤติกรรมของตัวเอง และประเมินว่าคุณมีวินัยมากน้อยแค่ไหน

- ทบทวนการเทรด: หลังจากการเทรดแต่ละครั้ง ให้ทบทวนว่าคุณได้ปฏิบัติตามแผนหรือไม่ มีการตัดสินใจด้วยอารมณ์หรือไม่

- ตั้งเป้าหมายที่เป็นไปได้: ไม่ตั้งเป้าหมายกำไรที่สูงเกินจริง เพราะอาจนำไปสู่การเทรดที่หุนหันพลันแล่น

- พักเมื่อจำเป็น: หากรู้สึกเครียดหรืออารมณ์ไม่คงที่ ควรหยุดเทรดและพักผ่อน เพื่อหลีกเลี่ยงการตัดสินใจที่ผิดพลาด

การเรียนรู้ไม่สิ้นสุด: ก้าวทันทุกการเปลี่ยนแปลง

ตลาดการเงินไม่เคยหยุดนิ่ง การยึดติดกับความรู้เดิมๆ อาจทำให้คุณล้าหลังและพลาดโอกาสสำคัญ ผู้เชี่ยวชาญจึงย้ำเสมอถึงความสำคัญของการเรียนรู้อย่างต่อเนื่อง

พลวัตของตลาดการเงินและการปรับตัว

ตลาดการเงินเป็นระบบนิเวศที่มีชีวิตชีวา ซึ่งได้รับอิทธิพลจากปัจจัยหลายประการและมีการเปลี่ยนแปลงตลอดเวลา:

- ข่าวสารและเหตุการณ์เศรษฐกิจ: รายงานเศรษฐกิจ, การประกาศอัตราดอกเบี้ย, เหตุการณ์ทางการเมือง หรือภัยธรรมชาติ สามารถส่งผลกระทบต่อราคาตลาดได้ในทันที

- เทคโนโลยี: การพัฒนาของเทคโนโลยีการเทรด, อัลกอริทึม, และ AI กำลังเปลี่ยนภูมิทัศน์ของการเทรด

- พฤติกรรมนักลงทุน: จิตวิทยาหมู่และความเชื่อมั่นของนักลงทุนมีผลอย่างมากต่อการเคลื่อนไหวของราคา

การปรับตัวให้เข้ากับการเปลี่ยนแปลงเหล่านี้จึงเป็นสิ่งจำเป็น นักเทรดที่ประสบความสำเร็จจะไม่มีวันหยุดเรียนรู้และปรับปรุงกลยุทธ์ของตนเองให้ทันสมัยอยู่เสมอ

แหล่งข้อมูลและวิธีการเรียนรู้สำหรับนักเทรดระยะสั้น

มีหลากหลายช่องทางที่คุณสามารถใช้เพื่อพัฒนาความรู้และทักษะ:

- หนังสือและตำราการเทรด: เป็นแหล่งความรู้พื้นฐานที่สำคัญ อ่านหนังสือเกี่ยวกับเทคนิคการเทรดระยะสั้น, จิตวิทยาการเทรด, และการบริหารความเสี่ยง

- คอร์สเรียนและสัมมนาออนไลน์/ออฟไลน์: เลือกคอร์สจากผู้สอนที่มีความน่าเชื่อถือและมีประสบการณ์จริง

- บทความและบล็อก: ติดตามเว็บไซต์การลงทุน, บล็อกของนักเทรดผู้เชี่ยวชาญ, และบทวิเคราะห์ตลาด

- ข่าวสารเศรษฐกิจ: ติดตามข่าวสารจากแหล่งที่น่าเชื่อถือ เช่น Bloomberg, Reuters, Investing.com เพื่อทำความเข้าใจปัจจัยพื้นฐานที่อาจส่งผลกระทบต่อตลาด

- ฟอรัมและกลุ่มสนทนา: เข้าร่วมชุมชนนักเทรดเพื่อแลกเปลี่ยนความรู้และประสบการณ์

- การทดสอบย้อนหลัง (Backtesting): นำกลยุทธ์มาทดสอบกับข้อมูลราคาในอดีตเพื่อดูประสิทธิภาพ

บันทึกเพื่อพัฒนา: สร้างกลยุทธ์ที่แข็งแกร่ง

การเทรดไม่ใช่การพนัน แต่เป็นการตัดสินใจที่อาศัยข้อมูลและสถิติ การบันทึกผลการเทรดอย่างละเอียดจึงเป็นเครื่องมือสำคัญที่ผู้เชี่ยวชาญทุกคนใช้เพื่อวิเคราะห์และปรับปรุงกลยุทธ์

ประโยชน์ของการบันทึกการเทรดอย่างละเอียด

การมีบันทึกการเทรด (Trading Journal) ไม่ได้เป็นเพียงการจดบันทึก แต่เป็นการสร้างข้อมูลเชิงลึกที่มีค่า:

- วิเคราะห์ข้อผิดพลาด: ช่วยให้คุณมองเห็นว่าข้อผิดพลาดที่เกิดขึ้นซ้ำๆ คืออะไร เช่น การเข้าเทรดเร็วเกินไป, การถือสถานะนานเกินไป, หรือการไม่ปฏิบัติตาม Stop Loss

- ระบุรูปแบบกลยุทธ์ที่ได้ผล: คุณจะเห็นว่ากลยุทธ์ใดที่ให้ผลตอบแทนที่ดีที่สุดในสภาวะตลาดแบบใด และกลยุทธ์ใดที่ควรหลีกเลี่ยง

- วัดผลประสิทธิภาพ: สามารถคำนวณสถิติสำคัญ เช่น อัตราส่วนกำไรต่อขาดทุน (Risk-Reward Ratio), เปอร์เซ็นต์การชนะ (Win Rate) เพื่อประเมินประสิทธิภาพโดยรวม

- ควบคุมอารมณ์: การเห็นข้อมูลที่เป็นรูปธรรมช่วยลดการตัดสินใจด้วยอารมณ์ เพราะคุณมีหลักฐานเชิงประจักษ์ว่าอะไรได้ผลและอะไรไม่ได้ผล

- สร้างความรับผิดชอบ: เมื่อรู้ว่าต้องบันทึกทุกการเทรด คุณจะมีความระมัดระวังในการตัดสินใจมากขึ้น

- การเขียน Trading Journal เพื่อพัฒนาทักษะการเทรด

สิ่งที่ควรบันทึกในสมุดเทรด

เพื่อให้ได้ข้อมูลที่มีประโยชน์สูงสุด คุณควรบันทึกรายละเอียดที่สำคัญดังนี้:

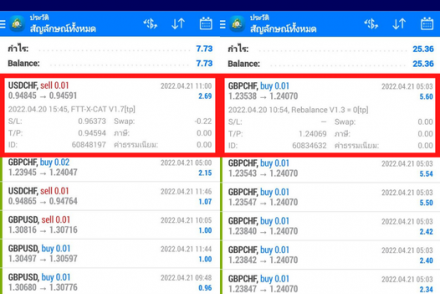

| ข้อมูล | รายละเอียดที่ควรบันทึก |

|---|---|

| ข้อมูลทั่วไป | วัน-เวลาที่เข้า/ออก, คู่เงิน/สินทรัพย์ที่เทรด, กรอบเวลา (Timeframe) ที่ใช้, ขนาดล็อต/จำนวนหุ้น |

| จุดเข้า/ออก | ราคาที่เข้า (Entry Price), ราคาที่ออก (Exit Price), Stop Loss (SL), Take Profit (TP) ที่ตั้งไว้ |

| เหตุผลในการเทรด | กลยุทธ์ที่ใช้, สัญญาณที่ทำให้ตัดสินใจเข้า, รูปแบบกราฟ, อินดิเคเตอร์ที่สนับสนุน |

| ผลลัพธ์ | กำไร/ขาดทุน (เป็นจำนวนเงินและเปอร์เซ็นต์), อัตราส่วน Risk-Reward ที่แท้จริง |

| สภาพจิตใจ/อารมณ์ | ความรู้สึกก่อน/ระหว่าง/หลังเทรด (เช่น มั่นใจ, กลัว, โลภ, หงุดหงิด) |

| บทเรียน | ข้อผิดพลาดที่ทำ, สิ่งที่ทำได้ดี, สิ่งที่ต้องปรับปรุงสำหรับการเทรดครั้งต่อไป |

| ภาพกราฟ (ไม่บังคับ) | สามารถแคปหน้าจอกราฟ ณ จุดเข้าและออก เพื่อใช้ประกอบการทบทวน |

การบริหารความเสี่ยง: ปกป้องเงินทุนของคุณ

ผู้เชี่ยวชาญทุกคนต่างเห็นพ้องต้องกันว่า การบริหารความเสี่ยง (Risk Management) ไม่ใช่แค่สำคัญ แต่เป็นสิ่งสำคัญที่สุดในการเทรด โดยเฉพาะอย่างยิ่งในการเทรดระยะสั้นที่ความผิดพลาดเพียงเล็กน้อยสามารถสร้างความเสียหายได้อย่างรุนแรง

ทำไมการจัดการความเสี่ยงจึงเป็นสิ่งสำคัญที่สุด?

การบริหารความเสี่ยงคือหัวใจสำคัญของการอยู่รอดในตลาดและเติบโตอย่างยั่งยืน:

- การรักษาเงินทุน: เป้าหมายหลักคือการปกป้องเงินทุนของคุณจากการขาดทุนที่มากเกินไป เพื่อให้คุณยังคงมีโอกาสในการเทรดต่อไปในอนาคต หากคุณเสียเงินทุนจำนวนมาก คุณก็อาจไม่สามารถกลับมาเทรดได้อีก

- การอยู่รอดในตลาด: นักเทรดที่ประสบความสำเร็จไม่ใช่คนที่ทำกำไรได้มากที่สุดในแต่ละครั้ง แต่เป็นคนที่สามารถอยู่รอดในตลาดได้นานที่สุด โดยผ่านช่วงเวลาที่ผันผวนและขาดทุนไปได้

- การจำกัดการขาดทุน: การกำหนดขีดจำกัดการขาดทุนที่ชัดเจนในแต่ละการเทรดจะช่วยป้องกันไม่ให้การเทรดครั้งเดียวทำลายบัญชีของคุณ

- ควบคุมความผันผวนของผลลัพธ์: เมื่อความเสี่ยงถูกควบคุมอย่างดี แม้จะมีช่วงที่ขาดทุนติดกัน พอร์ตของคุณก็จะไม่เสียหายมากจนเกินไป

- กลยุทธ์การบริหารความเสี่ยง Forex ที่มีประสิทธิภาพ

กฎทองของการบริหารความเสี่ยงในการเทรดระยะสั้น

นี่คือกฎสำคัญที่คุณต้องยึดถืออย่างเคร่งครัด:

- กำหนดเปอร์เซ็นต์ความเสี่ยงต่อการเทรด: ไม่ควรเสี่ยงเงินทุนเกิน 1-2% ของเงินทุนทั้งหมดในแต่ละการเทรด ตัวอย่างเช่น หากมีเงินทุน 10,000 ดอลลาร์ ไม่ควรเสี่ยงเกิน 100-200 ดอลลาร์ต่อการเทรดหนึ่งครั้ง

- ใช้ Stop Loss (SL) เสมอ: Stop Loss คือคำสั่งที่คุณตั้งไว้เพื่อจำกัดการขาดทุนเมื่อราคาเคลื่อนไหวไปในทิศทางที่ไม่เป็นใจ การตั้ง Stop Loss อย่างเหมาะสมเป็นสิ่งสำคัญที่ไม่ควรมองข้าม และต้องปฏิบัติตามอย่างเคร่งครัด Stop Loss (SL) คืออะไร และสำคัญอย่างไร

- กำหนด Take Profit (TP) ที่สมเหตุสมผล: Take Profit คือเป้าหมายกำไรที่คุณตั้งไว้ ควรตั้ง TP ให้มีอัตราส่วน Risk-Reward ที่น่าสนใจ เช่น 1:2 หรือ 1:3 (เสี่ยง 1 ได้ 2 หรือ 3)

- คำนวณขนาดล็อต (Lot Size) ให้เหมาะสม: ขนาดล็อตที่คุณเปิดต้องสอดคล้องกับเปอร์เซ็นต์ความเสี่ยงที่ยอมรับได้ และระยะห่างของ Stop Loss กฎการบริหารความเสี่ยงสำหรับการเทรดทองคำ

- ไม่ Overtrading: การเทรดบ่อยเกินไปโดยไม่มีแผนที่ชัดเจน เป็นการเพิ่มความเสี่ยงโดยไม่จำเป็น

- ไม่เพิ่มขนาดล็อตเมื่อขาดทุน: การพยายามแก้แค้นตลาดโดยการเพิ่มขนาดล็อตเพื่อเอาคืน เป็นพฤติกรรมที่อันตรายและมักนำไปสู่การขาดทุนที่ใหญ่ขึ้น

สร้างเครือข่ายและแลกเปลี่ยนประสบการณ์

แม้การเทรดจะเป็นกิจกรรมที่ต้องอาศัยการตัดสินใจส่วนบุคคล แต่การมีเครือข่ายนักเทรดที่ดีสามารถเป็นแหล่งสนับสนุนและสร้างแรงบันดาลใจอันทรงคุณค่า

ประโยชน์ของการมีเครือข่ายนักเทรด

การเชื่อมโยงกับนักเทรดคนอื่นๆ มีข้อดีมากมาย:

- การเรียนรู้จากผู้อื่น: คุณจะได้รับมุมมอง, กลยุทธ์, และบทเรียนจากประสบการณ์ตรงของนักเทรดคนอื่นๆ ซึ่งอาจเป็นสิ่งที่คุณไม่เคยคิดถึงมาก่อน

- รับมุมมองใหม่ๆ: การสนทนากับผู้อื่นช่วยให้คุณเห็นภาพรวมของตลาดจากหลายมุมมอง ซึ่งอาจทำให้คุณสามารถระบุโอกาสหรือความเสี่ยงที่มองข้ามไปได้

- กำลังใจและแรงบันดาลใจ: ในช่วงเวลาที่ยากลำบากหรือขาดทุน การได้พูดคุยกับเพื่อนร่วมทางที่เข้าใจสถานการณ์ของคุณสามารถเป็นแหล่งกำลังใจที่ดี

- การแก้ปัญหา: หากคุณติดปัญหาหรือมีคำถามเกี่ยวกับกลยุทธ์, อินดิเคเตอร์, หรือเครื่องมือ คุณสามารถขอคำแนะนำจากผู้ที่มีประสบการณ์

- พัฒนาทักษะทางสังคม: การสื่อสารและแลกเปลี่ยนความคิดเห็นช่วยพัฒนาทักษะในการนำเสนอและอธิบายแนวคิดของคุณ

ช่องทางในการสร้างเครือข่าย

คุณสามารถสร้างเครือข่ายนักเทรดได้จากช่องทางเหล่านี้:

- ฟอรัมการเทรดออนไลน์: เข้าร่วมฟอรัมที่มีชื่อเสียง เช่น ForexFactory, BabyPips หรือ Reddit ใน Subreddit ที่เกี่ยวกับการเทรด

- กลุ่มโซเชียลมีเดีย: กลุ่ม Facebook, Telegram, หรือ Discord ที่รวบรวมนักเทรดที่มีความสนใจเดียวกัน

- สัมมนาและการประชุม: เข้าร่วมงานสัมมนาหรือเวิร์คช็อปเกี่ยวกับการเทรด เพื่อพบปะและทำความรู้จักกับนักเทรดคนอื่นๆ ในโลกออฟไลน์

- กลุ่มศึกษา: หากมีโอกาส ลองรวมกลุ่มกับเพื่อนนักเทรดเพื่อศึกษาและทบทวนการเทรดร่วมกัน

กลยุทธ์และเทคนิคเพิ่มเติมสำหรับการเทรดระยะสั้น

นอกเหนือจากหลักการพื้นฐานแล้ว ยังมีกลยุทธ์และเครื่องมือเฉพาะทางที่สามารถช่วยเสริมประสิทธิภาพการเทรดระยะสั้นของคุณได้

การใช้ Indicator ที่เหมาะสม

อินดิเคเตอร์ทางเทคนิคเป็นเครื่องมือสำคัญที่ช่วยในการวิเคราะห์และยืนยันสัญญาณการเทรด สำหรับการเทรดระยะสั้น อินดิเคเตอร์ที่นิยมใช้ได้แก่:

- Relative Strength Index (RSI): ใช้เพื่อระบุสภาวะ Overbought (ซื้อมากเกินไป) หรือ Oversold (ขายมากเกินไป) ซึ่งอาจบ่งชี้ถึงการกลับตัวของราคา

- Moving Average Convergence Divergence (MACD): ใช้เพื่อระบุโมเมนตัมของราคาและสัญญาณการกลับตัว โดยดูจากเส้น MACD และ Signal Line

- Moving Averages (MA): ใช้เพื่อระบุแนวโน้มและเป็นแนวรับ/แนวต้านแบบไดนามิก โดยเฉพาะอย่างยิ่ง Exponential Moving Average (EMA) ที่ตอบสนองต่อราคาได้เร็วกว่า

- Bollinger Bands: ใช้เพื่อวัดความผันผวนและระบุจุดที่ราคาอาจกลับตัวเมื่อราคาวิ่งไปแตะขอบบนหรือขอบล่างของ Band

- คู่มือการใช้อินดิเคเตอร์ Moving Average, RSI, MACD

- คู่มืออินดิเคเตอร์ Bollinger Bands สำหรับการเทรด Forex

การวิเคราะห์กราฟแท่งเทียน

รูปแบบแท่งเทียน (Candlestick Patterns) เป็นภาษาของตลาดที่บอกเล่าเรื่องราวของราคาและพฤติกรรมนักลงทุน การเข้าใจรูปแบบแท่งเทียนจะช่วยให้คุณอ่านสัญญาณการกลับตัวหรือต่อเนื่องของแนวโน้มได้:

- Pin Bar: บ่งชี้การปฏิเสธราคา อาจเป็นสัญญาณกลับตัว

- Engulfing Pattern (Bullish/Bearish): บ่งชี้การครอบงำของแรงซื้อหรือแรงขายอย่างรุนแรง

- Doji: บ่งชี้ความไม่แน่ใจของตลาด อาจเป็นสัญญาณของการกลับตัว

- Hammer/Hanging Man: รูปแบบกลับตัวที่สำคัญบริเวณแนวรับ/แนวต้าน

- เทคนิคการอ่านกราฟแท่งเทียน Forex เพื่อหาจุดซื้อขาย

- รูปแบบแท่งเทียน Pin Bar คืออะไร

การเลือก Timeframe ที่เหมาะสม

การเลือกกรอบเวลาที่ถูกต้องเป็นสิ่งสำคัญสำหรับเทรดเดอร์ระยะสั้น:

- M1 (1 นาที) และ M5 (5 นาที): เหมาะสำหรับ Scalping หรือการเทรดที่ต้องการความเร็วสูงมาก แต่มีความผันผวนสูงและสัญญาณรบกวน (noise) เยอะ

- M15 (15 นาที) และ M30 (30 นาที): เป็นกรอบเวลาที่นิยมใช้สำหรับการ Day Trading ให้สัญญาณที่มีความน่าเชื่อถือมากขึ้นและมี Noise น้อยกว่ากรอบเวลาที่สั้นกว่า

- การวิเคราะห์ Multi-Timeframe: ผู้เชี่ยวชาญมักจะดูกราฟในหลายกรอบเวลาประกอบกัน เช่น ดูกราฟ H1 เพื่อหาแนวโน้มหลัก จากนั้นลงไปดูกราฟ M15 หรือ M5 เพื่อหาจุดเข้าที่แม่นยำ

ข้อควรระวังและสิ่งที่ไม่ควรทำในการเทรดระยะสั้น

เพื่อให้การเทรดระยะสั้นของคุณมีประสิทธิภาพและยั่งยืน ควรหลีกเลี่ยงข้อผิดพลาดทั่วไปที่นักเทรดหลายคนมักจะเผชิญ:

- การ Overtrading (เทรดมากเกินไป): การเปิดสถานะบ่อยครั้งโดยไม่มีสัญญาณที่ชัดเจน หรือเพียงเพราะต้องการแก้แค้นตลาด มักนำไปสู่การขาดทุนและค่าใช้จ่ายที่สูงขึ้น

- การแก้แค้นตลาด (Revenge Trading): เมื่อขาดทุน มักจะมีความรู้สึกอยากเอาคืน ทำให้ตัดสินใจเทรดด้วยอารมณ์และเพิ่มขนาดล็อต ซึ่งเป็นอันตรายอย่างยิ่ง

- การไม่ใช้ Stop Loss: การไม่ตั้ง Stop Loss หรือเลื่อน Stop Loss ออกไปเมื่อราคาวิ่งผิดทาง เป็นสาเหตุหลักของการล้างพอร์ต

- การเชื่อข่าวลือหรือสัญญาณจากผู้อื่นโดยไม่มีการวิเคราะห์เอง: ไม่ควรเชื่อสัญญาณการเทรดจากผู้อื่น 100% ควรใช้เป็นข้อมูลประกอบและวิเคราะห์ด้วยตัวคุณเองเสมอ

- การเทรดสวนแนวโน้มหลักโดยไม่มีกลยุทธ์ที่ชัดเจน: การเทรดสวนเทรนด์หลักมีความเสี่ยงสูงมาก หากไม่มีประสบการณ์และกลยุทธ์ที่แข็งแกร่ง ควรหลีกเลี่ยง

- การละเลยข่าวสารสำคัญ: แม้จะเน้นการวิเคราะห์ทางเทคนิค แต่ข่าวสารสำคัญก็สามารถสร้างผลกระทบอย่างรุนแรงต่อตลาดในระยะสั้นได้

คำถามที่พบบ่อย (FAQ)

1. การเทรดระยะสั้นเหมาะกับมือใหม่หรือไม่?

คำตอบ: การเทรดระยะสั้นไม่เหมาะกับมือใหม่ที่ไม่มีประสบการณ์เลย เนื่องจากมีความเสี่ยงสูง, ต้องใช้การตัดสินใจที่รวดเร็ว, และต้องจัดการกับอารมณ์ได้ดี หากเป็นมือใหม่ ควรเริ่มต้นจากการเรียนรู้พื้นฐาน, ฝึกฝนในบัญชี Demo, และอาจพิจารณาการเทรดระยะกลางหรือระยะยาวก่อน เพื่อสร้างความเข้าใจในตลาดและการบริหารความเสี่ยง เริ่มต้นเทรด Forex สำหรับมือใหม่

2. ควรใช้ทุนเท่าไหร่ในการเริ่มต้นเทรดระยะสั้น?

คำตอบ: ไม่มีจำนวนเงินที่ตายตัว แต่ควรเป็นเงินที่คุณพร้อมจะสูญเสียได้โดยไม่กระทบต่อชีวิตประจำวัน โดยทั่วไป แนะนำให้เริ่มต้นด้วยเงินทุนที่ไม่มากเกินไป (เช่น ไม่เกิน 500-1,000 ดอลลาร์) และค่อยๆ เพิ่มขึ้นเมื่อคุณมีประสบการณ์และพิสูจน์แล้วว่ากลยุทธ์ของคุณทำกำไรได้อย่างสม่ำเสมอ การใช้เงินทุนน้อยจะช่วยลดความกดดันทางจิตวิทยาได้มาก

3. ความเสี่ยงสูงสุดที่ยอมรับได้ควรเป็นเท่าไหร่ต่อการเทรดหนึ่งครั้ง?

คำตอบ: ผู้เชี่ยวชาญส่วนใหญ่แนะนำให้จำกัดความเสี่ยงในการเทรดแต่ละครั้งไม่เกิน 1-2% ของเงินทุนทั้งหมดในบัญชีของคุณ ตัวอย่างเช่น หากบัญชีมีเงิน 10,000 ดอลลาร์ คุณไม่ควรเสี่ยงขาดทุนเกิน 100-200 ดอลลาร์ในแต่ละการเทรด การรักษากฎนี้อย่างเคร่งครัดจะช่วยปกป้องเงินทุนของคุณจากการขาดทุนครั้งใหญ่

4. มีเครื่องมือหรืออินดิเคเตอร์ใดที่จำเป็นสำหรับการเทรดระยะสั้น?

คำตอบ: สำหรับการเทรดระยะสั้น อินดิเคเตอร์ที่นิยมใช้ได้แก่ RSI, MACD, Moving Averages (EMA), และ Bollinger Bands นอกจากนี้ การวิเคราะห์กราฟแท่งเทียน (Candlestick Patterns) และการใช้แนวรับแนวต้าน (Support and Resistance) ก็เป็นสิ่งสำคัญ อย่างไรก็ตาม สิ่งสำคัญที่สุดคือการทำความเข้าใจเครื่องมือที่คุณเลือกใช้และฝึกฝนจนชำนาญ ไม่ใช่การใช้อินดิเคเตอร์จำนวนมากโดยไม่เข้าใจ

5. การเทรดระยะสั้นกับ Day Trade แตกต่างกันอย่างไร?

คำตอบ: Day Trade ถือเป็นประเภทหนึ่งของการเทรดระยะสั้น โดยมีความเฉพาะเจาะจงที่การเปิดและปิดสถานะทั้งหมดภายในวันทำการซื้อขายเดียวกันเพื่อหลีกเลี่ยงความเสี่ยงข้ามคืน ในขณะที่ “การเทรดระยะสั้น” เป็นคำที่กว้างกว่า อาจรวมถึงการเทรดที่สถานะอาจเปิดทิ้งไว้ไม่เกิน 2-3 วันด้วย อย่างไรก็ตาม หลักการและแนวคิดพื้นฐานส่วนใหญ่จะคล้ายคลึงกัน

สรุป

การเทรดระยะสั้นเป็นเส้นทางที่ท้าทายแต่ก็ให้ผลตอบแทนที่คุ้มค่า หากคุณมีวินัย, ไม่หยุดเรียนรู้, บันทึกผลการเทรดอย่างสม่ำเสมอ, บริหารความเสี่ยงอย่างเคร่งครัด, และสร้างเครือข่ายกับนักเทรดคนอื่นๆ คุณจะสามารถพัฒนาเทคนิคการเทรดระยะสั้นของคุณให้แข็งแกร่งขึ้นได้อย่างแน่นอน จำไว้ว่าความสำเร็จในการเทรดไม่ได้มาจากการทำกำไรก้อนใหญ่เพียงครั้งเดียว แต่มาจากการรักษากฎ, การเรียนรู้จากความผิดพลาด, และการพัฒนาตนเองอย่างต่อเนื่อง จงอดทนและมุ่งมั่นในเส้นทางการเทรดของคุณ

หากคุณพร้อมที่จะเริ่มต้นหรือต้องการยกระดับการเทรดของคุณ อย่าลืมนำเคล็ดลับเหล่านี้ไปปรับใช้ และหมั่นฝึกฝนอยู่เสมอ ขอให้คุณโชคดีในโลกของการเทรด!