8 รูปแบบกราฟกลับตัวยอดนิยมที่เทรดเดอร์มืออาชีพต้องรู้: พลิกวิกฤตเป็นโอกาสในตลาด Forex

การวิเคราะห์ทางเทคนิคเป็นหัวใจสำคัญของการเทรดในตลาดการเงิน โดยเฉพาะอย่างยิ่งในตลาด Forex ที่มีการเคลื่อนไหวของราคาอย่างรวดเร็วและผันผวน การทำความเข้าใจรูปแบบกราฟ (Chart Patterns) โดยเฉพาะอย่างยิ่ง รูปแบบกราฟกลับตัว (Reversal Chart Patterns) ถือเป็นทักษะที่จำเป็นสำหรับเทรดเดอร์ทุกคน ไม่ว่าจะเป็นมือใหม่หรือมืออาชีพ รูปแบบเหล่านี้ทำหน้าที่เป็นสัญญาณเตือนที่ช่วยให้เราคาดการณ์การเปลี่ยนแปลงทิศทางของแนวโน้มราคาได้อย่างแม่นยำ เพิ่มโอกาสในการทำกำไรและบริหารความเสี่ยงได้อย่างมีประสิทธิภาพ บทความนี้จะเจาะลึก 8 รูปแบบกราฟกลับตัวที่ได้รับความนิยมและเป็นที่ยอมรับในวงการเทรด พร้อมอธิบายหลักการ วิธีการระบุ และกลยุทธ์การเทรด เพื่อให้คุณสามารถนำไปประยุกต์ใช้ในการตัดสินใจลงทุนได้อย่างมั่นใจ

ความสำคัญของรูปแบบกราฟกลับตัวในการเทรด Forex

รูปแบบกราฟกลับตัวเป็นเครื่องมือที่ทรงพลังในการวิเคราะห์ทางเทคนิค ช่วยให้เทรดเดอร์สามารถ:

- คาดการณ์การเปลี่ยนทิศทางของตลาด: ระบุจุดที่แนวโน้มปัจจุบันกำลังจะสิ้นสุดลงและแนวโน้มใหม่กำลังจะเริ่มต้นขึ้น

- วางแผนการเข้าและออกออเดอร์: กำหนดจุดเข้าซื้อ (Buy) หรือขาย (Sell) ที่เหมาะสม และตั้งจุดตัดขาดทุน (Stop Loss) เพื่อบริหารความเสี่ยง

- เพิ่มโอกาสในการทำกำไร: เมื่อสามารถคาดการณ์การกลับตัวได้แม่นยำ จะช่วยให้เข้าเทรดได้ตั้งแต่ต้นแนวโน้มใหม่ ทำให้มีโอกาสทำกำไรได้มากยิ่งขึ้น

- หลีกเลี่ยงการขาดทุน: การรับรู้สัญญาณกลับตัวล่วงหน้าช่วยให้เทรดเดอร์สามารถปิดสถานะเดิมที่กำลังจะหมดแรงได้ทันท่วงที ป้องกันการขาดทุนจากการเปลี่ยนแปลงทิศทางของตลาด

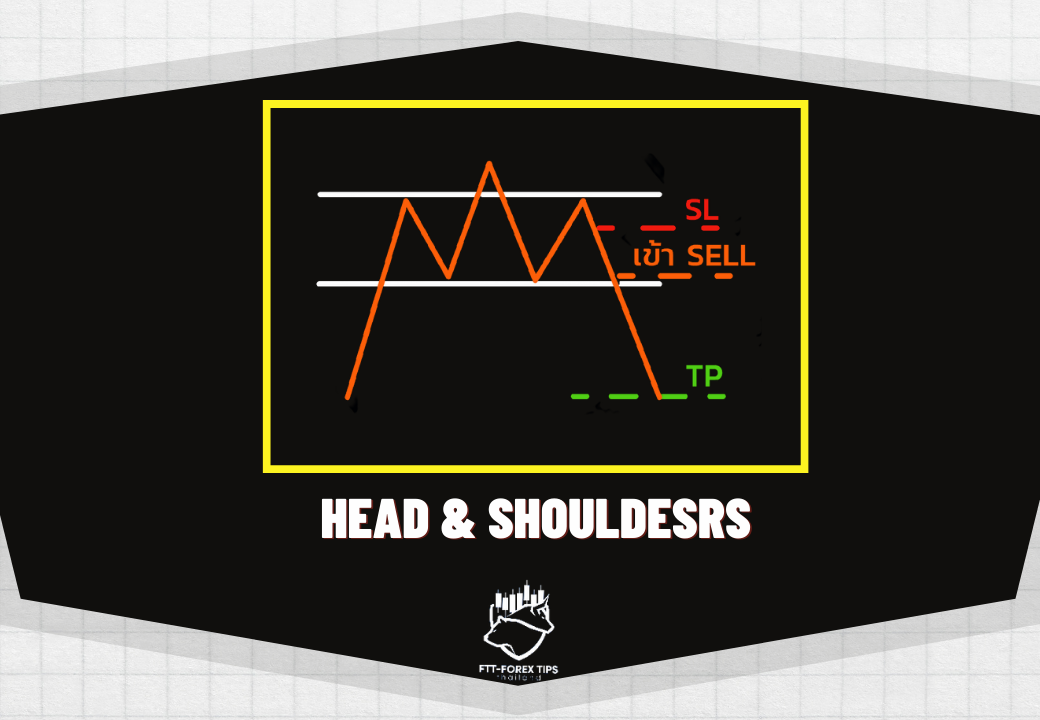

1. Head & Shoulders (ศีรษะและไหล่)

รูปแบบ Head & Shoulders เป็นหนึ่งในรูปแบบกราฟกลับตัวที่ได้รับความนิยมและมีความน่าเชื่อถือสูง โดยเฉพาะอย่างยิ่งเมื่อปรากฏขึ้นที่จุดสิ้นสุดของแนวโน้มขาขึ้น บ่งบอกถึงการกลับตัวเป็นแนวโน้มขาลง

ลักษณะโครงสร้างของ Head & Shoulders

- ไหล่ซ้าย (Left Shoulder): เกิดจากการปรับตัวขึ้นของราคาทำจุดสูงสุดใหม่ (Higher High) หลังจากนั้นราคาจะอ่อนแรงลงและปรับตัวลงมา

- ศีรษะ (Head): หลังจากไหล่ซ้าย ราคาจะปรับตัวขึ้นอีกครั้ง ทำจุดสูงสุดที่สูงกว่าไหล่ซ้ายอย่างชัดเจน (Highest High) แสดงถึงแรงซื้อที่ยังคงแข็งแกร่ง จากนั้นราคาจะปรับตัวลงมาอีกครั้ง

- ไหล่ขวา (Right Shoulder): ราคาจะปรับตัวขึ้นเป็นครั้งที่สาม แต่ครั้งนี้จะทำจุดสูงสุดที่ใกล้เคียงกับไหล่ซ้าย และต่ำกว่าศีรษะอย่างเห็นได้ชัด (Lower High) บ่งชี้ถึงแรงซื้อที่เริ่มอ่อนแอลงอย่างชัดเจน

- เส้น Neckline: เป็นเส้นแนวรับที่เชื่อมต่อจุดต่ำสุดระหว่างไหล่ซ้ายกับศีรษะ และศีรษะกับไหล่ขวา การทะลุลงใต้เส้น Neckline นี้ถือเป็นสัญญาณยืนยันการกลับตัวเป็นขาลงที่สำคัญที่สุด

หลักการทำงานและการตีความ

รูปแบบ Head & Shoulders สะท้อนถึงการเปลี่ยนแปลงของอำนาจในตลาด จากที่ผู้ซื้อเคยครองตลาด ทำให้ราคาสร้างจุดสูงสุดใหม่ได้อย่างต่อเนื่อง แต่เมื่อเกิดไหล่ขวาที่ต่ำกว่าศีรษะ แสดงว่าผู้ซื้อไม่มีกำลังมากพอที่จะผลักดันราคาให้สูงขึ้นไปอีก การที่ราคาทะลุเส้น Neckline ลงมาเป็นการยืนยันว่าผู้ขายเริ่มเข้ามามีบทบาทและสามารถกดดันราคาให้ต่ำลงได้

กลยุทธ์การเทรดด้วย Head & Shoulders

- จุดเข้า: พิจารณาเปิดสถานะ Short (ขาย) เมื่อราคาทะลุเส้น Neckline ลงมาพร้อม Volume ที่เพิ่มขึ้น หรือรอให้ราคารีเทส (Retest) เส้น Neckline จากด้านล่างแล้วไม่สามารถกลับขึ้นไปได้

- เป้าหมายราคา (Take Profit): วัดระยะห่างจากจุดสูงสุดของศีรษะลงมายังเส้น Neckline แล้วนำระยะนั้นไปวางจากจุดที่ราคาทะลุ Neckline ลงมา

- จุดตัดขาดทุน (Stop Loss): วางไว้เหนือจุดสูงสุดของไหล่ขวาเล็กน้อย เพื่อป้องกันความเสี่ยงหากราคากลับตัวขึ้นไปผิดคาด

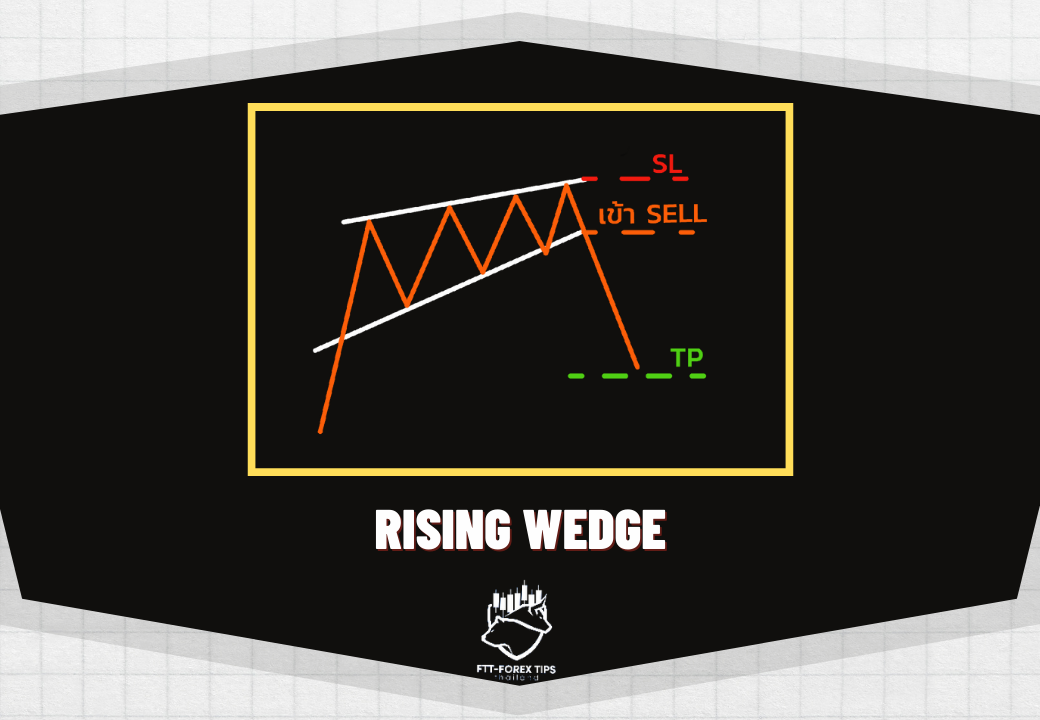

2. Rising Wedge (ลิ่มยก)

รูปแบบ Rising Wedge เป็นรูปแบบกราฟกลับตัวขาลง (Bearish Reversal Pattern) ที่มักปรากฏขึ้นในแนวโน้มขาขึ้น บ่งบอกถึงการอ่อนแรงของแรงซื้อและการเตรียมพร้อมสำหรับการกลับตัวเป็นขาลง

ลักษณะโครงสร้างของ Rising Wedge

รูปแบบนี้เกิดจากเส้นแนวโน้ม (Trendline) สองเส้นที่ลู่เข้าหากัน โดยทั้งสองเส้นมีทิศทางชี้ขึ้น:

- เส้นแนวรับ (Support Trendline): ลากเชื่อมจุดต่ำสุดที่ยกตัวสูงขึ้น

- เส้นแนวต้าน (Resistance Trendline): ลากเชื่อมจุดสูงสุดที่ยกตัวสูงขึ้นเช่นกัน แต่ทำมุมชันน้อยกว่าเส้นแนวรับ

เมื่อราคาวิ่งเข้าสู่จุดบรรจบของเส้นทั้งสอง จะแสดงถึงความผันผวนที่ลดลงและแรงซื้อที่อ่อนแอลง

หลักการทำงานและการตีความ

แม้ว่าราคาจะยังคงทำจุดสูงสุดและจุดต่ำสุดที่สูงขึ้น (Higher Highs and Higher Lows) แต่การที่เส้นแนวรับชันกว่าเส้นแนวต้าน แสดงให้เห็นว่าแรงซื้อที่ผลักดันราคาให้สูงขึ้นเริ่มลดลงอย่างมีนัยสำคัญ ผู้ซื้อไม่สามารถสร้างโมเมนตัมที่แข็งแกร่งได้เหมือนเดิม ความผันผวนที่ลดลงเมื่อราคาบีบตัวเข้าสู่ยอดของลิ่ม เป็นสัญญาณที่บ่งบอกว่าการกลับตัวเป็นขาลงกำลังจะเกิดขึ้น เมื่อราคาทะลุเส้นแนวรับด้านล่างของลิ่มลงมา จะเป็นการยืนยันสัญญาณกลับตัว

กลยุทธ์การเทรดด้วย Rising Wedge

- จุดเข้า: พิจารณาเปิดสถานะ Short (ขาย) เมื่อราคาทะลุเส้นแนวรับด้านล่างของลิ่มลงมาพร้อม Volume ที่เพิ่มขึ้น

- เป้าหมายราคา (Take Profit): วัดความกว้างที่สุดของลิ่ม (จากจุดเริ่มต้น) แล้วนำระยะนั้นไปวางจากจุดที่ราคาทะลุลิ่มลงมา หรือกำหนดเป้าหมายที่แนวรับสำคัญก่อนหน้า

- จุดตัดขาดทุน (Stop Loss): วางไว้เหนือเส้นแนวรับที่ถูกทะลุเล็กน้อย หรือเหนือจุดสูงสุดล่าสุดภายในลิ่ม

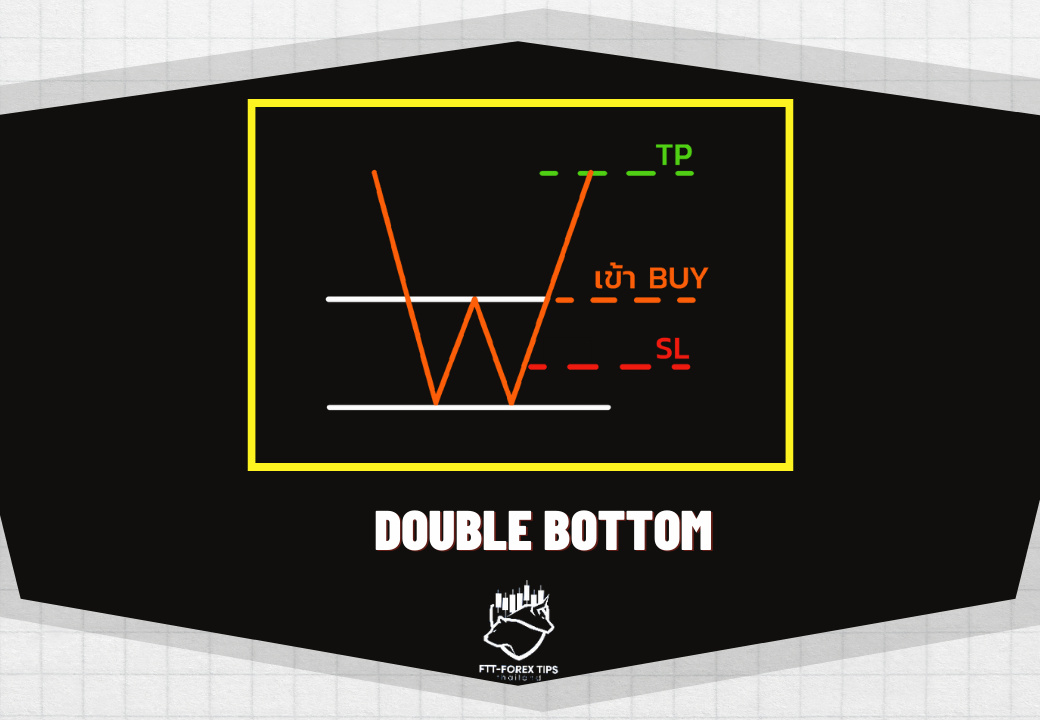

3. Double Bottom (สองก้น)

รูปแบบ Double Bottom เป็นรูปแบบกราฟกลับตัวขาขึ้น (Bullish Reversal Pattern) ที่มีความสำคัญและน่าเชื่อถือสูง มักปรากฏขึ้นที่จุดสิ้นสุดของแนวโน้มขาลง บ่งบอกถึงการสิ้นสุดของแรงขายและการเริ่มต้นของแนวโน้มขาขึ้นใหม่

ลักษณะโครงสร้างของ Double Bottom

รูปแบบนี้มีลักษณะคล้ายตัว “W” ประกอบด้วย:

- จุดต่ำสุดแรก (First Bottom): ราคาทดสอบแนวรับสำคัญและไม่สามารถทะลุลงไปได้ จึงมีการดีดตัวขึ้นมาเล็กน้อย

- จุดต่ำสุดที่สอง (Second Bottom): ราคากลับลงมาทดสอบแนวรับเดิมอีกครั้ง และยังคงไม่สามารถทะลุลงไปได้ แสดงให้เห็นถึงความแข็งแกร่งของแนวรับนี้ โดยจุดต่ำสุดที่สองอาจจะต่ำกว่าหรือสูงกว่าจุดต่ำสุดแรกเล็กน้อยก็ได้

- เส้น Neckline: เป็นเส้นแนวต้านที่เชื่อมต่อจุดสูงสุดระหว่างจุดต่ำสุดทั้งสอง การทะลุขึ้นเหนือเส้น Neckline นี้ถือเป็นสัญญาณยืนยันการกลับตัวเป็นขาขึ้นที่สำคัญที่สุด

หลักการทำงานและการตีความ

Double Bottom แสดงให้เห็นว่าแรงขายที่เคยขับเคลื่อนราคาลงมานั้นเริ่มอ่อนกำลังลง ผู้ขายไม่สามารถกดดันราคาให้ต่ำกว่าแนวรับเดิมได้อีกต่อไป ในขณะเดียวกัน แรงซื้อเริ่มเข้ามาสะสมกำลังและสามารถผลักดันราคาให้ดีดตัวขึ้นได้ถึงสองครั้ง การทะลุเส้น Neckline ขึ้นไปเป็นการยืนยันว่าผู้ซื้อได้เข้าควบคุมตลาดและแนวโน้มขาลงได้สิ้นสุดลงแล้ว

กลยุทธ์การเทรดด้วย Double Bottom

- จุดเข้า: พิจารณาเปิดสถานะ Long (ซื้อ) เมื่อราคาทะลุเส้น Neckline ขึ้นไปพร้อม Volume ที่เพิ่มขึ้น หรือรอให้ราคารีเทส (Retest) เส้น Neckline จากด้านบนแล้วไม่สามารถกลับลงไปได้

- เป้าหมายราคา (Take Profit): วัดระยะห่างจากจุดต่ำสุดของ Bottom ลงมายังเส้น Neckline แล้วนำระยะนั้นไปวางจากจุดที่ราคาทะลุ Neckline ขึ้นมา

- จุดตัดขาดทุน (Stop Loss): วางไว้ใต้จุดต่ำสุดที่สองเล็กน้อย เพื่อป้องกันความเสี่ยงหากราคากลับตัวลงไปผิดคาด

Triple Bottom: รูปแบบหายากแต่ทรงพลัง

Triple Bottom เป็นรูปแบบที่คล้ายกับ Double Bottom แต่มีจุดต่ำสุดที่ใกล้เคียงกันถึงสามครั้งก่อนที่จะมีการกลับตัวขึ้น เป็นรูปแบบที่หายากกว่าแต่มีความน่าเชื่อถือสูงกว่า เนื่องจากแสดงถึงการทดสอบแนวรับที่แข็งแกร่งถึงสามครั้ง และผู้ขายไม่สามารถทะลุผ่านไปได้เลย บ่งชี้ถึงแรงซื้อที่รุนแรงและพร้อมที่จะผลักดันราคาขึ้นอย่างแข็งแกร่ง

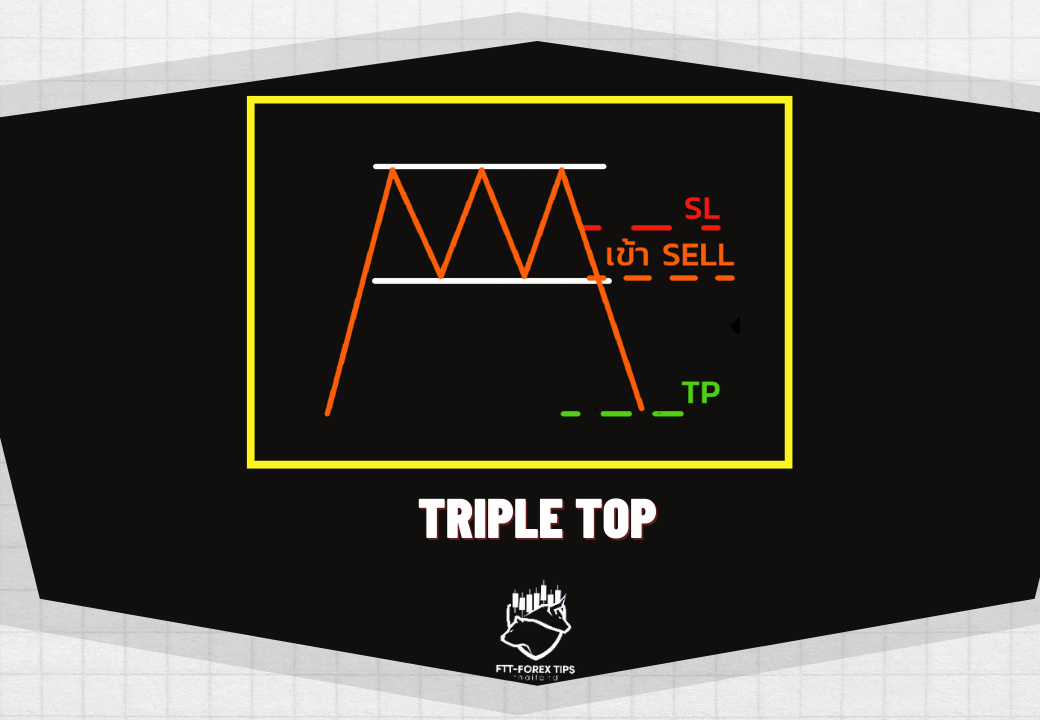

4. Triple Top (สามยอด)

รูปแบบ Triple Top เป็นรูปแบบกราฟกลับตัวขาลง (Bearish Reversal Pattern) ที่มีประสิทธิภาพสูงในการคาดการณ์การเปลี่ยนทิศทางของราคาจากแนวโน้มขาขึ้นเป็นขาลง มักปรากฏขึ้นเมื่อราคาไม่สามารถทำจุดสูงสุดใหม่ได้ถึงสามครั้ง ณ ระดับราคาใกล้เคียงกัน

ลักษณะโครงสร้างของ Triple Top

รูปแบบนี้ประกอบด้วยจุดสูงสุดสามจุดที่อยู่ ณ ระดับราคาเดียวกันหรือใกล้เคียงกันมาก โดยมีจุดต่ำสุด (Swing Low) สองจุดคั่นกลาง:

- ยอดแรก (First Top): ราคาทดสอบแนวต้านสำคัญและไม่สามารถทะลุขึ้นไปได้ จึงมีการปรับตัวลงมา

- ยอดที่สอง (Second Top): ราคากลับขึ้นไปทดสอบแนวต้านเดิมอีกครั้ง และยังคงไม่สามารถทะลุขึ้นไปได้ จากนั้นปรับตัวลงมา

- ยอดที่สาม (Third Top): ราคาทดสอบแนวต้านเดิมเป็นครั้งที่สาม และยังคงไม่สามารถทะลุขึ้นไปได้ แสดงถึงแรงซื้อที่หมดกำลังอย่างชัดเจน

- เส้น Neckline: เป็นเส้นแนวรับที่เชื่อมต่อจุดต่ำสุดระหว่างยอดทั้งสาม การทะลุลงใต้เส้น Neckline นี้ถือเป็นสัญญาณยืนยันการกลับตัวเป็นขาลงที่สำคัญที่สุด

หลักการทำงานและการตีความ

Triple Top บ่งชี้ว่าแรงซื้อที่เคยผลักดันราคาให้สูงขึ้นมานั้นได้หมดแรงลงแล้ว ผู้ซื้อไม่สามารถสร้างจุดสูงสุดใหม่ได้ถึงสามครั้ง ณ ระดับราคาเดิม ซึ่งแสดงถึงการที่ผู้ขายเริ่มเข้ามามีอิทธิพลและสามารถกดดันราคาให้กลับตัวลงได้ การทะลุเส้น Neckline ลงมาเป็นการยืนยันว่าแนวโน้มขาขึ้นได้สิ้นสุดลงและแนวโน้มขาลงกำลังจะเริ่มต้นขึ้น

ความแตกต่างจาก Head & Shoulders

แม้ว่า Triple Top จะมีจุดยอดสามจุดคล้ายกับ Head & Shoulders แต่ความแตกต่างที่สำคัญคือ:

- Triple Top: จุดยอดทั้งสามจะอยู่ ณ ระดับราคาที่ใกล้เคียงกันทั้งหมด

- Head & Shoulders: จุดยอดตรงกลาง (Head) จะสูงกว่าจุดยอดด้านข้าง (Shoulders) อย่างเห็นได้ชัด

กลยุทธ์การเทรดด้วย Triple Top

- จุดเข้า: พิจารณาเปิดสถานะ Short (ขาย) เมื่อราคาทะลุเส้น Neckline ลงมาพร้อม Volume ที่เพิ่มขึ้น หรือรอให้ราคารีเทส (Retest) เส้น Neckline จากด้านบนแล้วไม่สามารถกลับขึ้นไปได้

- เป้าหมายราคา (Take Profit): วัดระยะห่างจากจุดสูงสุดของ Top ลงมายังเส้น Neckline แล้วนำระยะนั้นไปวางจากจุดที่ราคาทะลุ Neckline ลงมา

- จุดตัดขาดทุน (Stop Loss): วางไว้เหนือจุดสูงสุดของยอดล่าสุดเล็กน้อย เพื่อป้องกันความเสี่ยงหากราคากลับตัวขึ้นไปผิดคาด

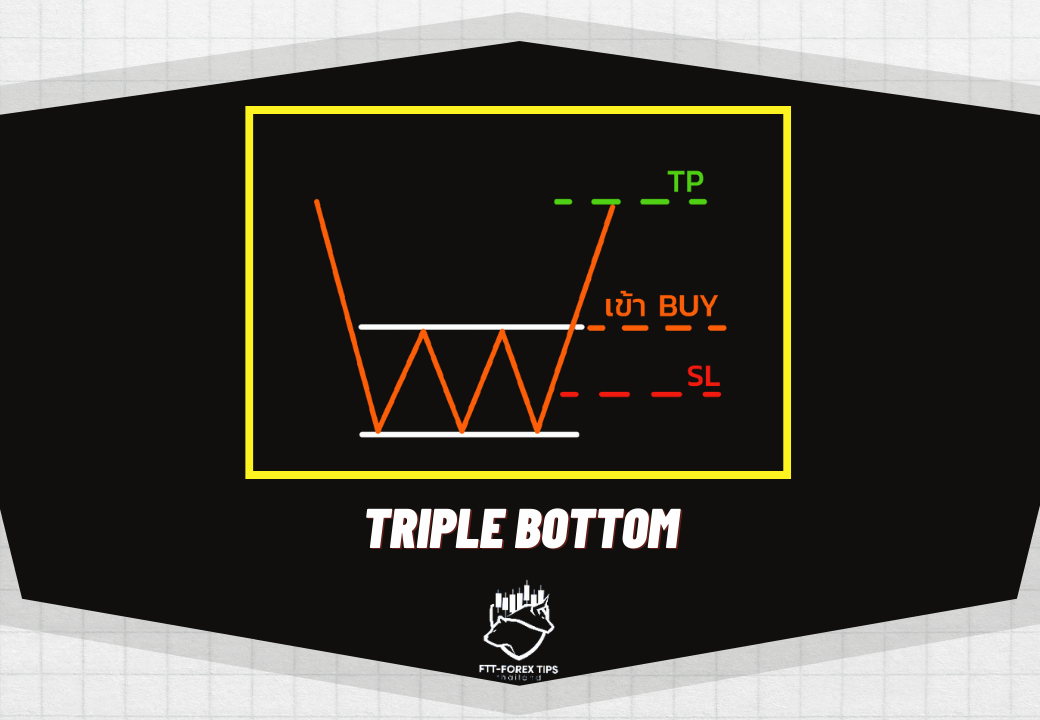

5. Triple Bottom (สามก้น)

รูปแบบ Triple Bottom เป็นรูปแบบกราฟกลับตัวขาขึ้น (Bullish Reversal Pattern) ที่มีลักษณะตรงข้ามกับ Triple Top มักปรากฏขึ้นที่จุดสิ้นสุดของแนวโน้มขาลง บ่งบอกถึงการสิ้นสุดของแรงขายและโอกาสที่ราคาจะกลับตัวเป็นขาขึ้นอย่างแข็งแกร่ง

ลักษณะโครงสร้างของ Triple Bottom

รูปแบบนี้ประกอบด้วยจุดต่ำสุดสามจุดที่อยู่ ณ ระดับราคาเดียวกันหรือใกล้เคียงกันมาก โดยมีจุดสูงสุด (Swing High) สองจุดคั่นกลาง:

- จุดต่ำสุดแรก (First Bottom): ราคาทดสอบแนวรับสำคัญและไม่สามารถทะลุลงไปได้ จึงมีการดีดตัวขึ้นมาเล็กน้อย

- จุดต่ำสุดที่สอง (Second Bottom): ราคากลับลงมาทดสอบแนวรับเดิมอีกครั้ง และยังคงไม่สามารถทะลุลงไปได้ จากนั้นดีดตัวขึ้นมา

- จุดต่ำสุดที่สาม (Third Bottom): ราคาทดสอบแนวรับเดิมเป็นครั้งที่สาม และยังคงไม่สามารถทะลุลงไปได้ แสดงถึงความแข็งแกร่งของแนวรับและความต้องการซื้อที่เข้ามาอย่างมีนัยสำคัญ

- เส้น Neckline: เป็นเส้นแนวต้านที่เชื่อมต่อจุดสูงสุดระหว่างจุดต่ำสุดทั้งสาม การทะลุขึ้นเหนือเส้น Neckline นี้ถือเป็นสัญญาณยืนยันการกลับตัวเป็นขาขึ้นที่สำคัญที่สุด

หลักการทำงานและการตีความ

Triple Bottom แสดงให้เห็นถึงการปฏิเสธราคาที่จะลงไปต่ำกว่าแนวรับเดิมถึงสามครั้ง บ่งชี้ว่าแรงขายได้หมดกำลังลงอย่างสิ้นเชิง และแรงซื้อได้เข้ามาสะสมกำลังอย่างมาก ผู้ซื้อพร้อมที่จะผลักดันราคาให้กลับตัวขึ้นอย่างรุนแรง การทะลุเส้น Neckline ขึ้นไปเป็นการยืนยันว่าแนวโน้มขาลงได้สิ้นสุดลงและแนวโน้มขาขึ้นใหม่กำลังจะเริ่มต้นขึ้น

กลยุทธ์การเทรดด้วย Triple Bottom

- จุดเข้า: พิจารณาเปิดสถานะ Long (ซื้อ) เมื่อราคาทะลุเส้น Neckline ขึ้นไปพร้อม Volume ที่เพิ่มขึ้น หรือรอให้ราคารีเทส (Retest) เส้น Neckline จากด้านบนแล้วไม่สามารถกลับลงไปได้

- เป้าหมายราคา (Take Profit): วัดระยะห่างจากจุดต่ำสุดของ Bottom ขึ้นมายังเส้น Neckline แล้วนำระยะนั้นไปวางจากจุดที่ราคาทะลุ Neckline ขึ้นมา

- จุดตัดขาดทุน (Stop Loss): วางไว้ใต้จุดต่ำสุดล่าสุดเล็กน้อย เพื่อป้องกันความเสี่ยงหากราคากลับตัวลงไปผิดคาด

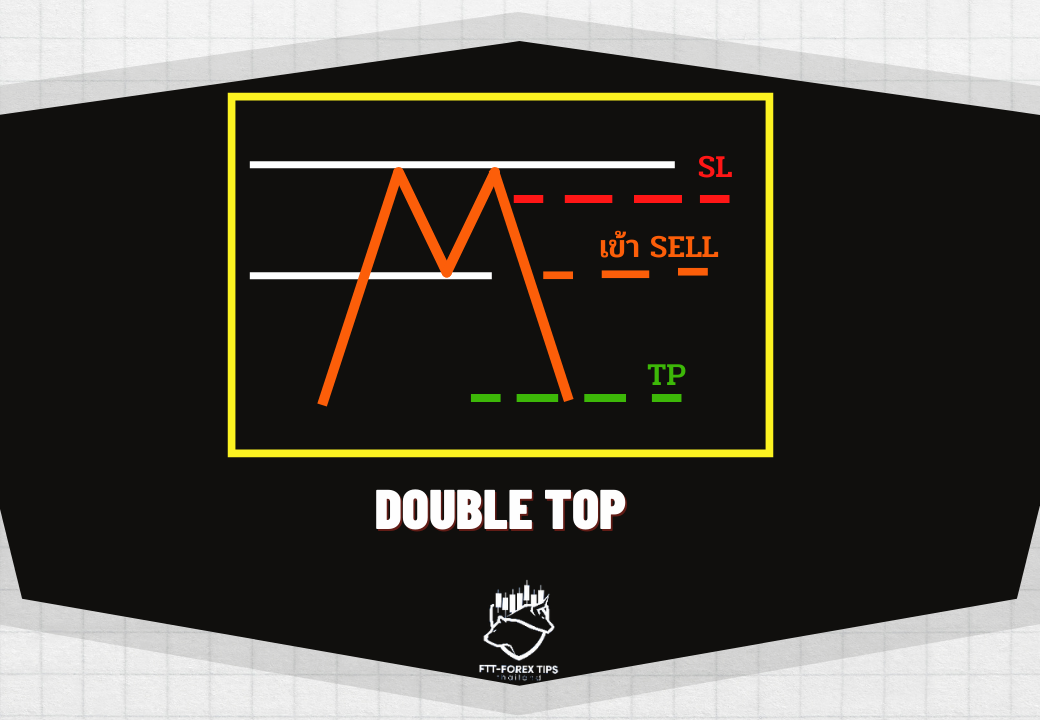

6. Double Top (สองยอด)

รูปแบบ Double Top เป็นรูปแบบกราฟกลับตัวขาลง (Bearish Reversal Pattern) ที่พบเห็นได้บ่อยและมีความน่าเชื่อถือสูง มักปรากฏขึ้นที่จุดสิ้นสุดของแนวโน้มขาขึ้น บ่งบอกถึงการอ่อนแรงของแรงซื้อและการเตรียมพร้อมสำหรับการกลับตัวเป็นขาลง

ลักษณะโครงสร้างของ Double Top

รูปแบบนี้มีลักษณะคล้ายตัว “M” ประกอบด้วย:

- ยอดแรก (First Top): ราคาทดสอบแนวต้านสำคัญและไม่สามารถทะลุขึ้นไปได้ จึงมีการปรับตัวลงมา

- ยอดที่สอง (Second Top): ราคากลับขึ้นไปทดสอบแนวต้านเดิมอีกครั้ง และยังคงไม่สามารถทะลุขึ้นไปได้ โดยจุดสูงสุดที่สองอาจจะสูงกว่าหรือต่ำกว่าจุดสูงสุดแรกเล็กน้อยก็ได้

- เส้น Neckline: เป็นเส้นแนวรับที่เชื่อมต่อจุดต่ำสุดระหว่างยอดทั้งสอง การทะลุลงใต้เส้น Neckline นี้ถือเป็นสัญญาณยืนยันการกลับตัวเป็นขาลงที่สำคัญที่สุด

หลักการทำงานและการตีความ

Double Top แสดงให้เห็นว่าแรงซื้อที่เคยผลักดันราคาให้สูงขึ้นมานั้นเริ่มอ่อนกำลังลง ผู้ซื้อไม่สามารถทำจุดสูงสุดใหม่ที่สูงกว่ายอดแรกได้ หรือทำได้เพียงเล็กน้อยเท่านั้น บ่งชี้ว่ามีแรงขายเข้ามาสะสมกำลังและสามารถกดดันราคาให้กลับตัวลงได้ การทะลุเส้น Neckline ลงมาเป็นการยืนยันว่าแนวโน้มขาขึ้นได้สิ้นสุดลงและแนวโน้มขาลงกำลังจะเริ่มต้นขึ้น

กลยุทธ์การเทรดด้วย Double Top

- จุดเข้า: พิจารณาเปิดสถานะ Short (ขาย) เมื่อราคาทะลุเส้น Neckline ลงมาพร้อม Volume ที่เพิ่มขึ้น หรือรอให้ราคารีเทส (Retest) เส้น Neckline จากด้านบนแล้วไม่สามารถกลับขึ้นไปได้

- เป้าหมายราคา (Take Profit): วัดระยะห่างจากจุดสูงสุดของ Top ลงมายังเส้น Neckline แล้วนำระยะนั้นไปวางจากจุดที่ราคาทะลุ Neckline ลงมา

- จุดตัดขาดทุน (Stop Loss): วางไว้เหนือจุดสูงสุดของยอดล่าสุดเล็กน้อย เพื่อป้องกันความเสี่ยงหากราคากลับตัวขึ้นไปผิดคาด

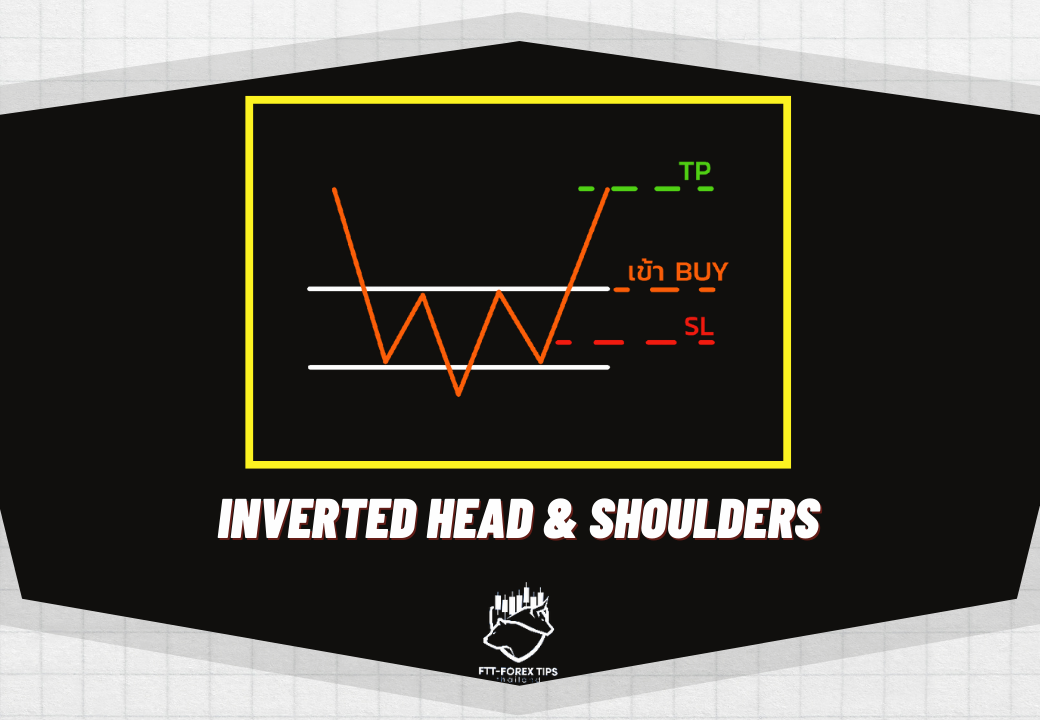

7. Inverted Head & Shoulders (ศีรษะและไหล่กลับหัว)

รูปแบบ Inverted Head & Shoulders หรือ Head & Shoulders กลับหัว เป็นรูปแบบกราฟกลับตัวขาขึ้น (Bullish Reversal Pattern) ที่มีความสำคัญและน่าเชื่อถือสูง มักปรากฏขึ้นที่จุดสิ้นสุดของแนวโน้มขาลง บ่งบอกถึงการสิ้นสุดของแรงขายและการเริ่มต้นของแนวโน้มขาขึ้นใหม่

ลักษณะโครงสร้างของ Inverted Head & Shoulders

รูปแบบนี้มีลักษณะคล้าย Head & Shoulders แต่กลับหัวลง ประกอบด้วย:

- ไหล่ซ้าย (Left Shoulder): เกิดจากการปรับตัวลงของราคาทำจุดต่ำสุดใหม่ (Lower Low) หลังจากนั้นราคาจะดีดตัวขึ้นมาเล็กน้อย

- ศีรษะ (Head): หลังจากไหล่ซ้าย ราคาจะปรับตัวลงอีกครั้ง ทำจุดต่ำสุดที่ต่ำกว่าไหล่ซ้ายอย่างชัดเจน (Lowest Low) แสดงถึงแรงขายที่ยังคงแข็งแกร่ง จากนั้นราคาจะดีดตัวขึ้นมาอีกครั้ง

- ไหล่ขวา (Right Shoulder): ราคาจะปรับตัวลงเป็นครั้งที่สาม แต่ครั้งนี้จะทำจุดต่ำสุดที่ใกล้เคียงกับไหล่ซ้าย และสูงกว่าศีรษะอย่างเห็นได้ชัด (Higher Low) บ่งชี้ถึงแรงขายที่เริ่มอ่อนแอลงอย่างชัดเจน

- เส้น Neckline: เป็นเส้นแนวต้านที่เชื่อมต่อจุดสูงสุดระหว่างไหล่ซ้ายกับศีรษะ และศีรษะกับไหล่ขวา การทะลุขึ้นเหนือเส้น Neckline นี้ถือเป็นสัญญาณยืนยันการกลับตัวเป็นขาขึ้นที่สำคัญที่สุด

หลักการทำงานและการตีความ

Inverted Head & Shoulders แสดงให้เห็นถึงการเปลี่ยนแปลงของอำนาจในตลาด จากที่ผู้ขายเคยครองตลาด ทำให้ราคาสร้างจุดต่ำสุดใหม่ได้อย่างต่อเนื่อง แต่เมื่อเกิดไหล่ขวาที่สูงกว่าศีรษะ แสดงว่าผู้ขายไม่มีกำลังมากพอที่จะกดดันราคาให้ต่ำลงไปอีก การที่ราคาทะลุเส้น Neckline ขึ้นไปเป็นการยืนยันว่าผู้ซื้อเริ่มเข้ามามีบทบาทและสามารถผลักดันราคาให้สูงขึ้นได้

ขั้นตอนการเกิด Inverted Head & Shoulders (อย่างละเอียด)

- ราคาเคลื่อนที่ลงมาสร้าง Left Shoulder: ในช่วงแรก แนวโน้มขาลงยังคงมีอิทธิพล ราคาทำจุดต่ำสุดใหม่และดีดตัวขึ้นมาเล็กน้อย แต่แรงซื้อยังไม่แข็งแกร่งพอ

- ราคาร่วงลงสร้าง Head: แรงขายกลับมาอีกครั้ง และกดดันราคาให้ลงไปทำจุดต่ำสุดที่ต่ำกว่า Left Shoulder อย่างมีนัยสำคัญ บ่งบอกว่าตลาดกำลังอยู่ในภาวะ Oversold อย่างรุนแรง จากนั้นราคากลับดีดตัวขึ้นมาอีกครั้ง

- ราคาลงมาสร้าง Right Shoulder: ครั้งนี้แรงขายเริ่มอ่อนแรงลงอย่างเห็นได้ชัด ราคาไม่สามารถลงไปทำจุดต่ำสุดใหม่ที่ต่ำกว่า Head ได้ และหยุดลงที่ระดับใกล้เคียงกับ Left Shoulder ซึ่งแสดงถึงการที่แรงขายเริ่มหมดกำลัง

- ราคาทะลุ Neckline: หลังจากสร้าง Right Shoulder ราคาจะดีดตัวขึ้นอย่างรุนแรงและทะลุผ่านเส้น Neckline ขึ้นไปพร้อม Volume ที่สูง ซึ่งเป็นสัญญาณยืนยันที่ชัดเจนที่สุดว่าแนวโน้มได้กลับตัวเป็นขาขึ้นแล้ว

- การ Re-test Neckline (อาจเกิดขึ้น): บางครั้งราคาอาจมีการย้อนกลับลงมาทดสอบเส้น Neckline ที่ถูกทะลุขึ้นไปอีกครั้งก่อนที่จะพุ่งขึ้นต่อไป การ Re-test นี้เป็นโอกาสที่ดีในการเข้าเทรดสำหรับเทรดเดอร์ที่พลาดจังหวะแรก

กลยุทธ์การเทรดด้วย Inverted Head & Shoulders

- จุดเข้า: พิจารณาเปิดสถานะ Long (ซื้อ) เมื่อราคาทะลุเส้น Neckline ขึ้นไปพร้อม Volume ที่เพิ่มขึ้น หรือรอให้ราคารีเทส (Retest) เส้น Neckline จากด้านบนแล้วไม่สามารถกลับลงไปได้

- เป้าหมายราคา (Take Profit): วัดระยะห่างจากจุดต่ำสุดของศีรษะขึ้นมายังเส้น Neckline แล้วนำระยะนั้นไปวางจากจุดที่ราคาทะลุ Neckline ขึ้นมา

- จุดตัดขาดทุน (Stop Loss): วางไว้ใต้จุดต่ำสุดของไหล่ขวาเล็กน้อย เพื่อป้องกันความเสี่ยงหากราคากลับตัวลงไปผิดคาด

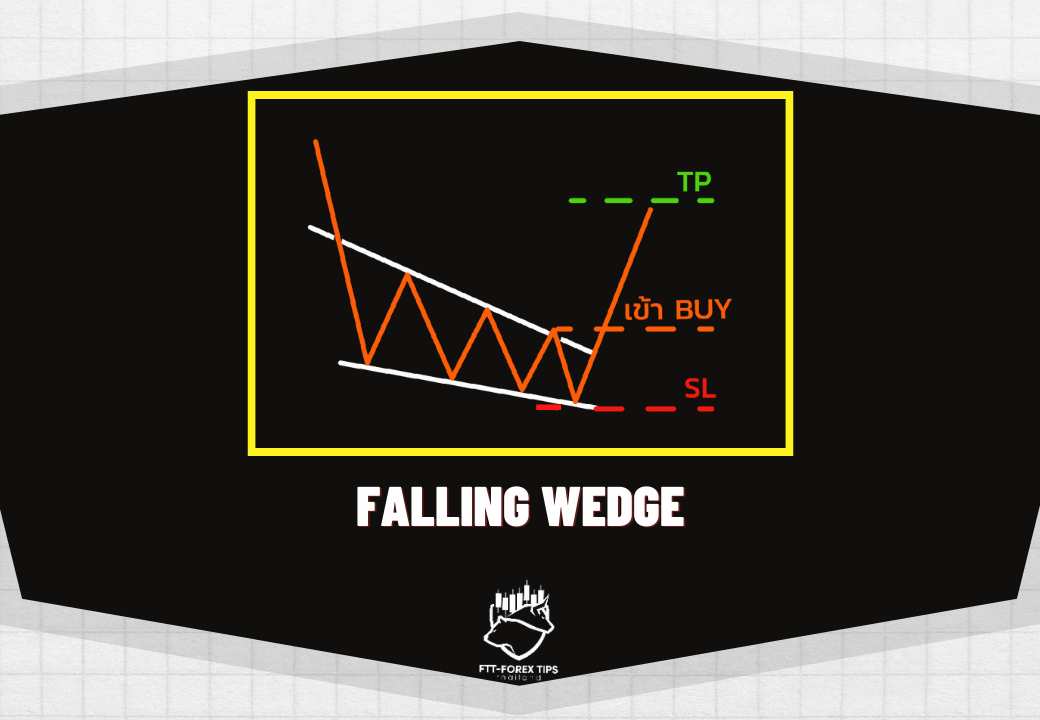

8. Falling Wedge (ลิ่มตก)

รูปแบบ Falling Wedge เป็นรูปแบบกราฟกลับตัวขาขึ้น (Bullish Reversal Pattern) ที่มักปรากฏขึ้นในแนวโน้มขาลง บ่งบอกถึงการอ่อนแรงของแรงขายและการเตรียมพร้อมสำหรับการกลับตัวเป็นขาขึ้น

ลักษณะโครงสร้างของ Falling Wedge

รูปแบบนี้เกิดจากเส้นแนวโน้มสองเส้นที่ลู่เข้าหากัน โดยทั้งสองเส้นมีทิศทางชี้ลง:

- เส้นแนวรับ (Support Trendline): ลากเชื่อมจุดต่ำสุดที่ทำจุดต่ำสุดใหม่ลดลง (Lower Low)

- เส้นแนวต้าน (Resistance Trendline): ลากเชื่อมจุดสูงสุดที่ทำจุดสูงสุดใหม่ลดลง (Lower High) เช่นกัน แต่ทำมุมชันน้อยกว่าเส้นแนวรับ

เมื่อราคาวิ่งเข้าสู่จุดบรรจบของเส้นทั้งสอง จะแสดงถึงความผันผวนที่ลดลงและแรงขายที่อ่อนแอลง

หลักการทำงานและการตีความ

แม้ว่าราคาจะยังคงทำจุดต่ำสุดและจุดสูงสุดที่ลดลง (Lower Lows and Lower Highs) แต่การที่เส้นแนวต้านชันกว่าเส้นแนวรับ แสดงให้เห็นว่าแรงขายที่เคยกดดันราคาให้ต่ำลงเริ่มลดลงอย่างมีนัยสำคัญ ผู้ขายไม่สามารถสร้างโมเมนตัมที่แข็งแกร่งได้เหมือนเดิม ความผันผวนที่ลดลงเมื่อราคาบีบตัวเข้าสู่ยอดของลิ่ม เป็นสัญญาณที่บ่งบอกว่าการกลับตัวเป็นขาขึ้นกำลังจะเกิดขึ้น เมื่อราคาทะลุเส้นแนวต้านด้านบนของลิ่มขึ้นมา จะเป็นการยืนยันสัญญาณกลับตัว

องค์ประกอบสำคัญของ Falling Wedge

- แนวโน้มก่อนหน้า: ต้องมีแนวโน้มขาลงที่ชัดเจนก่อนการเกิดรูปแบบ

- จุดสูงสุดและจุดต่ำสุดที่ลดลง: ราคาจะสร้างจุดสูงสุดที่ต่ำลงเรื่อยๆ และจุดต่ำสุดที่ต่ำลงเรื่อยๆ แต่ในอัตราที่ต่างกัน

- การลู่เข้าของเส้นแนวโน้ม: เส้นแนวต้าน (เชื่อมจุดสูงสุด) จะลู่เข้าหาเส้นแนวรับ (เชื่อมจุดต่ำสุด) ทำให้รูปแบบมีลักษณะคล้ายลิ่ม

- Volume: โดยทั่วไป Volume จะลดลงในขณะที่ราคาวิ่งอยู่ในรูปแบบ และจะเพิ่มขึ้นอย่างมีนัยสำคัญเมื่อราคาทะลุลิ่มขึ้นไป

กลยุทธ์การเทรดด้วย Falling Wedge

- จุดเข้า: พิจารณาเปิดสถานะ Long (ซื้อ) เมื่อราคาทะลุเส้นแนวต้านด้านบนของลิ่มขึ้นไปพร้อม Volume ที่เพิ่มขึ้น

- เป้าหมายราคา (Take Profit): วัดความกว้างที่สุดของลิ่ม (จากจุดเริ่มต้น) แล้วนำระยะนั้นไปวางจากจุดที่ราคาทะลุลิ่มขึ้นมา หรือกำหนดเป้าหมายที่แนวต้านสำคัญก่อนหน้า

- จุดตัดขาดทุน (Stop Loss): วางไว้ใต้เส้นแนวต้านที่ถูกทะลุเล็กน้อย หรือใต้จุดต่ำสุดล่าสุดภายในลิ่ม

FAQ: คำถามที่พบบ่อยเกี่ยวกับรูปแบบกราฟกลับตัว

Q1: รูปแบบกราฟกลับตัวคืออะไร และแตกต่างจากรูปแบบต่อเนื่องอย่างไร?

A1: รูปแบบกราฟกลับตัว (Reversal Chart Patterns) คือรูปแบบที่บ่งชี้ว่าแนวโน้มราคาปัจจุบันกำลังจะสิ้นสุดลงและจะเกิดการเปลี่ยนแปลงทิศทางเป็นแนวโน้มใหม่ตรงกันข้าม เช่น จากขาขึ้นเป็นขาลง หรือจากขาลงเป็นขาขึ้น ในทางกลับกัน รูปแบบกราฟต่อเนื่อง (Continuation Chart Patterns) คือรูปแบบที่บ่งชี้ว่าแนวโน้มราคาปัจจุบันจะดำเนินต่อไปในทิศทางเดิมหลังจากที่มีการพักตัวชั่วคราว การทำความเข้าใจความแตกต่างนี้มีความสำคัญอย่างยิ่งต่อการตัดสินใจเทรดที่ถูกต้อง

Q2: รูปแบบกราฟกลับตัวมีความแม่นยำแค่ไหน?

A2: รูปแบบกราฟกลับตัวเป็นเครื่องมือที่มีประสิทธิภาพสูงในการคาดการณ์การเปลี่ยนแปลงแนวโน้ม แต่ไม่มีรูปแบบใดที่แม่นยำ 100% ความแม่นยำจะเพิ่มขึ้นเมื่อมีการยืนยันจากปัจจัยอื่น ๆ เช่น ปริมาณการซื้อขาย (Volume) ที่เพิ่มขึ้นในทิศทางการทะลุ รูปแบบแท่งเทียน (Candlestick Patterns) หรือการใช้ อินดิเคเตอร์ ทางเทคนิคอื่น ๆ ร่วมด้วย นอกจากนี้ การวิเคราะห์ใน Timeframe ที่ใหญ่ขึ้นมักจะให้สัญญาณที่น่าเชื่อถือกว่า Timeframe ที่เล็กกว่า

Q3: ควรใช้ Timeframe ใดในการหารูปแบบกราฟกลับตัว?

A3: รูปแบบกราฟกลับตัวสามารถพบได้ในทุก Timeframe ตั้งแต่รายนาทีไปจนถึงรายเดือน อย่างไรก็ตาม รูปแบบที่ปรากฏใน Timeframe ที่ใหญ่กว่า เช่น รายวัน (Daily) รายสัปดาห์ (Weekly) หรือรายเดือน (Monthly) มักจะมีความน่าเชื่อถือและมีผลกระทบต่อการเคลื่อนไหวของราคาในระยะยาวมากกว่า ในขณะที่รูปแบบใน Timeframe ที่เล็กกว่า เช่น ราย 15 นาที (M15) หรือรายชั่วโมง (H1) อาจให้สัญญาณที่รวดเร็วแต่มีความผันผวนสูงกว่าและอาจมีสัญญาณหลอก (False Breakout) ได้บ่อยกว่า เทรดเดอร์ควรเลือก Timeframe ที่เหมาะสมกับสไตล์การเทรดของตนเอง

Q4: หากรูปแบบกราฟกลับตัวไม่เป็นไปตามที่คาดการณ์ไว้ควรทำอย่างไร?

A4: สิ่งสำคัญที่สุดในการเทรดคือการบริหารความเสี่ยง เทรดเดอร์ควรตั้งจุดตัดขาดทุน (Stop Loss) เสมอเมื่อเปิดสถานะ หากราคาเคลื่อนไหวผิดจากที่คาดการณ์และทะลุผ่านจุด Stop Loss ที่กำหนดไว้ ควรปิดสถานะเพื่อจำกัดการขาดทุน นอกจากนี้ การพิจารณาสัญญาณจากรูปแบบกราฟอื่น ๆ หรือการวิเคราะห์ปัจจัยพื้นฐาน (Fundamental Analysis) ร่วมด้วย ก็จะช่วยให้การตัดสินใจมีความรอบคอบมากยิ่งขึ้น

Q5: มีข้อควรระวังอะไรบ้างในการใช้รูปแบบกราฟกลับตัว?

A5:

- สัญญาณหลอก (False Breakout): รูปแบบอาจปรากฏขึ้นแต่ราคาไม่สามารถเคลื่อนไหวไปตามทิศทางที่คาดการณ์ไว้และกลับมาในทิศทางเดิม สิ่งนี้สามารถเกิดขึ้นได้บ่อย โดยเฉพาะใน Timeframe ที่เล็ก

- Volume: การยืนยันด้วย Volume ที่สูงเมื่อราคาทะลุรูปแบบเป็นสิ่งสำคัญ หากไม่มี Volume ที่สนับสนุน อาจเป็นเพียงสัญญาณหลอก

- บริบทของตลาด: พิจารณาแนวโน้มโดยรวมของตลาดและปัจจัยทางเศรษฐกิจอื่น ๆ ประกอบการตัดสินใจเสมอ ไม่ควรพึ่งพารูปแบบกราฟเพียงอย่างเดียว

- อารมณ์ในการเทรด: หลีกเลี่ยงการตัดสินใจด้วยอารมณ์ วินัยในการเทรด และการยึดติดกับแผนการเทรดที่วางไว้เป็นสิ่งสำคัญ

Conclusion

การทำความเข้าใจและประยุกต์ใช้ 8 รูปแบบกราฟกลับตัวยอดนิยม เหล่านี้เป็นรากฐานสำคัญสู่ความสำเร็จในการเทรดในตลาด Forex ไม่ว่าจะเป็น Head & Shoulders, Rising Wedge, Double Bottom, Triple Top, Triple Bottom, Double Top, Inverted Head & Shoulders และ Falling Wedge รูปแบบเหล่านี้ทำหน้าที่เป็นสัญญาณเตือนล่วงหน้าที่มีคุณค่า ช่วยให้เทรดเดอร์สามารถคาดการณ์การเปลี่ยนแปลงทิศทางของแนวโน้มได้อย่างแม่นยำ เพิ่มโอกาสในการทำกำไรและบริหารความเสี่ยงได้อย่างมีประสิทธิภาพ

อย่างไรก็ตาม สิ่งสำคัญคือต้องจำไว้ว่าไม่มีเครื่องมือวิเคราะห์ใดที่สมบูรณ์แบบ รูปแบบกราฟกลับตัวจะทรงพลังที่สุดเมื่อใช้ร่วมกับการวิเคราะห์ปัจจัยอื่น ๆ เช่น ปริมาณการซื้อขาย (Volume), รูปแบบแท่งเทียน และ อินดิเคเตอร์ ทางเทคนิคอื่น ๆ รวมถึงการพิจารณาบริบทของตลาดและข่าวสารทางเศรษฐกิจ (Fundamental Analysis) การฝึกฝนอย่างสม่ำเสมอ การเรียนรู้จากประสบการณ์ และการมีวินัยในการเทรด คือกุญแจสำคัญที่จะช่วยให้คุณเป็นเทรดเดอร์ที่ประสบความสำเร็จในระยะยาว

สำหรับเทรดเดอร์ที่ต้องการยกระดับการเทรดไปอีกขั้น และมองหาระบบเทรดอัตโนมัติ (EA) หรือ Indicator คุณภาพสูงเพื่อช่วยในการตัดสินใจและบริหารจัดการการเทรดอย่างมีประสิทธิภาพ FTT Investing มีบริการและเครื่องมือมากมายที่พร้อมสนับสนุนคุณ เพียง สมัครเปิดพอร์ตกับโบรกเกอร์พันธมิตรของเรา คุณก็จะสามารถเข้าถึง EA และ Indicator ฟรี พร้อมเข้าร่วมกลุ่ม Line VIP เพื่อรับคำแนะนำและแลกเปลี่ยนความรู้กับชุมชนเทรดเดอร์มืออาชีพ มาร่วมพลิกวิกฤตเป็นโอกาสและสร้างความมั่งคั่งในตลาด Forex ไปด้วยกันกับ FTT Investing!